50代になると、老後資金のための資産形成について真剣に考え始める人が多くなるでしょう。

現在の銀行の金利は0.001%程度しかなく、バブル以前のような金利が5%程もあり、預貯金だけでも資産が大きく増えるようなことはない時代です。

そしてインフレが進むなか、インフレに弱い現金や預貯金よりもインフレに強い投資がインフレ対策になります。

資産形成のための投資は一般的になってきましたが、未だに「投資=ギャンブル」という考えが根強くあり、投資を敬遠する人がいることも事実です。

NISAやiDeCoといった投資を推進する制度が少しずつ浸透し、ネット証券など手軽に投資を始められる環境が整ってきており、投資に対するハードルは確実に低くなってきています。

それでも投資に対して不安がある人には、ネット証券でインデックス投資から始めることをおすすめします。

ハナ☆ハナ

ハナ☆ハナインデックス投資はローリスク・ローリターンなインデックスファンドに投資するので、老後の資金づくりには最適です。

50代の独身女性であれば、投資を始めることにパートナーの理解を得る必要がなく、若い世代よりは預貯金などの資産が多いので、投資に必要な元本を多く準備できるメリットがあります。

この記事では、これから投資を始めたい50代独身女性向けの資産形成として、インデックス投資のはじめ方、インデックスファンドのメリットや銘柄の選び方などについてお伝えします。

独身者が資産形成を考えるべき理由

独身者はお金や時間を好きなように自由に使えるメリットがある一方で、高齢になって経済的にしんどくなったり健康を損ねた場合には自分でどうにかするしかありません。

そんなときに頼りになるのは「お金」であり、お金があれば家族がいなくても病気になっても生活はできます。

お金があることで生き方の選択肢が増え、将来の安心感にもつながります。

このような理由により、独身者は資産形成を考える必要性がより高いといえるでしょう。

投資はギャンブル?

「投資はギャンブルだから危ない」と考えている人は多いでしょう。

ギャンブルとは娯楽が目的であり、勝者と敗者がいることを前提として、参加者で賭金を取り合うものです。

一方で投資とは、投資先の会社や国がその成長を目的として資金を集めており、投資した人はその対価として利益を受け取る仕組みになっています。

賭金を奪い合うギャンブルと今後に期待できる資産資産にお金を投じてリターンを目指す投資では、そもそもの目的や仕組みが異なります。

投資は社会全体にとって有益なものです

インフレには貯蓄よりも投資がおすすめ

インフレとはインフレーションの略で、物やサービスの価格が上がり、お金の価値が相対的に下がる状態のこと

たとえば100円で購入できていたジュースが150円に値上げされると、同じ金額で購入できる量が少なくなるので、お金の価値が下がったことになります。

このような状態がインフレとよばれており、インフレ時には貯蓄ではなく投資がおすすめです。

その理由は現金や預貯金はインフレに弱く、投資はインフレに強いため、投資による資産運用はインフレ対策になるからです。

インフレではお金の価値が下がるので、現金と預金しか持っていない場合には資産価値が減ってしまう可能性があります。

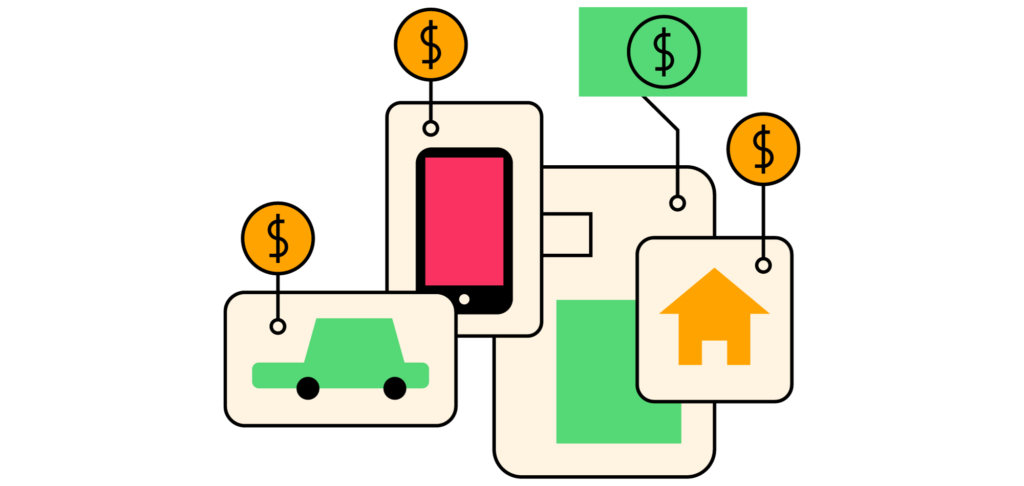

- インフレに弱い資産:現金、預貯金、国内債券

- インフレに強い資産:株、外国債券、不動産、金、投資信託

インフレに強い資産はインフレに合わせて値上がりする傾向があるので、インフレに強い資産を持っておくことが大切です。

実質賃金が下がり続けるなかで、現金や預貯金だけでは将来の資産形成は不十分でしょう。

インフレに強い資産のなかで、投資初心者でも始めやすい投資が投資信託です。

生活防衛資金やすぐに使う予定のある資金は、預貯金で準備しておきましょう

最初の投資には投資信託がおすすめ

投資には投資信託や株式、債券、不動産、金、FX、仮想通貨など多くの種類がありますが、その中で最も初心者におすすめなのは投資信託です。

投資信託は時間をかけて運用することで高確率なリターンが期待できるため、老後の資金形成に適しています

投資信託をおすすめする理由

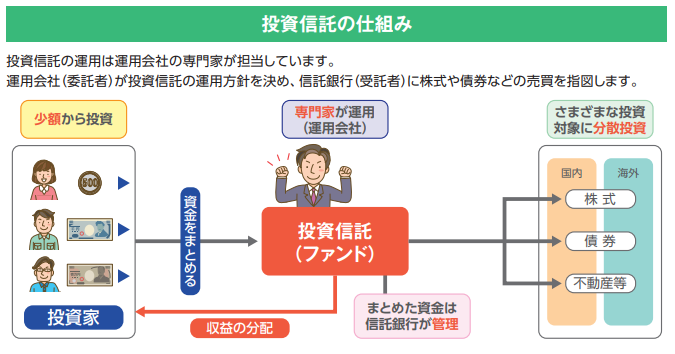

投資信託は「ファンド」ともいわれ、複数の投資家から集めたお金を資金として、投資家の代わりに運用の専門家(ファンドマネジャー)が株式や債券など、さまざまな投資対象に投資・運用する金融商品です。

その運用から得られた利益は、投資家それぞれが投資した額に応じて分配されます。

引用元:日本証券業協会 資産運用と証券投資スタートブック(2023年版)

投資信託は運用の専門家(ファンドマネジャー)にお任せなので、株式投資の銘柄選びのような手間がかかりません。

また株式投資で複数の銘柄に投資するには多額の資金が必要ですが、投資信託は少額での分散投資が可能なので、少ない資産からでもスタートできます。

「長期・積立・分散」投資ができる投資信託では、インフレに強い株式や外国債券などに分散投資することでインフレに対策になり、資産価値を守ることができます

また非課税特典のあるNISAやiDeCoでも投資信託を購入できるので、ぜひ合わせて利用しましょう。

ネット証券に口座を開設する

投資信託は主に銀行と証券会社で購入できるので、まずは銀行や証券会社に口座を開設することが必要ですが、口座開設はネット証券で行うことをおすすめします。

- ネット環境があれば、いつでも取引できる

- 自分のペースで投資できる

- 手数料が安い

- 商品が豊富

銀行や証券会社の店舗まで足を運んだり、担当者とのやりとりは時間の無駄です。

ネット証券ならパソコンやスマホなどのネット環境があれば、口座開設から取引までのすべてを自宅で24時間いつでも行えます。

「店舗窓口の方が担当者に相談できるので安心」と思うでしょうが、売る側の担当者は会社の利益を優先した商品を購入させようとして、巧みなセールストークで攻めてきます。

結果的に断り切れずに、手数料が高い不良品の投資信託を売られる可能性があります

ネット証券は店舗をもたず、担当者がいないことで維持コストや人件費が抑えられており、店舗窓口よ安い手数料で商品を購入できます。

手数料が積み重なることは将来の資産形成にマイナスに影響するので、手数料が安いことは大きなメリットです。

投資信託(ファンド)を選ぶ

投資信託は初心者でも気軽に始めやすい一方で、投資である以上どの商品でも元本割れのリスクがあります。

最初から大きなリターンを求めず、まずは少額からリスクの低い投資商品を選ぶことから始めましょう。

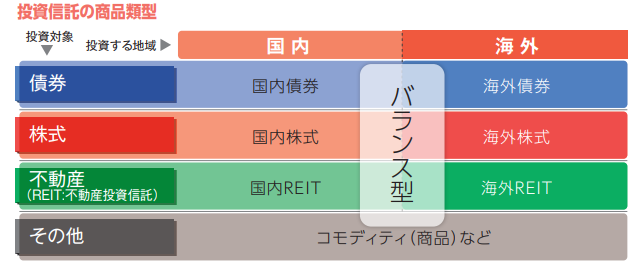

投資信託の種類

投資信託は投資対象や地域によって以下のように分類されます。

引用元:日本証券業協会 資産運用と証券投資スタートブック(2023年版)

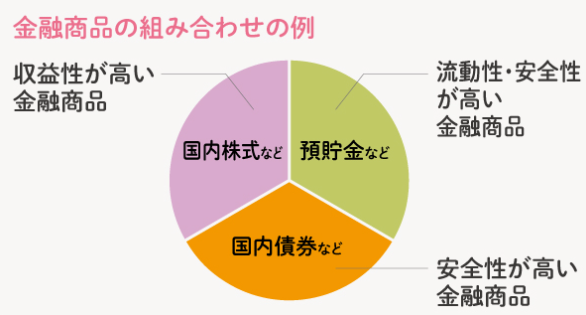

投資信託を含め金融商品を選ぶときには、3つの観点から整理すると、商品の特徴や比較検討がしやすくなります。

- 安全性:元本(元手)や利子の支払いが確実か

- 収益性:期待できる収益の大きさか

- 流動性:必要なときにすぐに換金できるか

金融商品別に3つの観点から見てみると、投資信託はバランスが良いことがわかります。

| 安全性 | 収益性 | 流動性 | 最低投資金額 | |

| 株式 | △ | ◎ | 〇 | 数万円~ |

| 債券 | 〇 | 〇 | △ | 1万円~ |

| 投資信託 | △~〇 | 〇~◎ | 〇 | 数百円~ |

| 預貯金 | ◎ | △ | ◎ | – |

初心者はインデックスファンドを選択しよう

投資をする以上は多くのリターンを得たいと考えますが、ハイリスク・ハイリターンといわれるように、多くのリターンを得ようとするとリスクが伴います。

そのため初心者が選ぶ投資信託は、ローリスク・ローリターンのインデックスファンドをおすすめします。

インデックスファンドとは

インデックスファンドとは、市場全体の動きを表す代表的な指数(ベンチマーク)に連動した成果を目指すファンドのことです。

指数の例:日経平均株価、TOPIX、S&P500指数、ダウ平均株価、ナスダック総合指数など

たとえば日本の代表的な企業に投資したい場合、日経平均株価に連動するインデックスファンドを購入することで、日経225銘柄すべてに分散投資をしていることになります。

この商品の価値は日経平均株価が上がれば上昇し、日経平均株価が下がれば下落します。

インデックスに連動する運用成果を目指す投資方法のことをインデックス投資といいます

インデックス投資のメリット

- 手軽に分散投資ができる

- 少額から投資ができる

- 低コストで運用できる

インデックス投資ではインデックスファンドをひとつ購入するだけで、複数の銘柄に分散投資するのと同じ成果が期待できます。

個別に複数の銘柄を購入すると多くの資金が必要ですが、インデックス投資なら少ない資金からでも取引が可能です。

たとえば楽天証券やSBI証券では、取り扱っている投資信託のほとんどを100円から購入できます。

インデックスファンドには指数と連動する銘柄が機械的に組み入れられるので、投資対象を選定する手間が少なく運用コストがかからないため、信託報酬や手数料が低く設定されています。

アクティブファンドは指標を超える運用を目指すので、運用の専門家(ファンドマネジャー)が投資先を調査や分析する手間が必要となり、運用コストがかかります

インデックス投資のデメリット

- 元本割れのリスクがある

- 短期間では大きなリターンは期待できない

- 保有コストがかかる

投資には必ず元本割れのリスクがありますが、インデックス投資では短期的に下落することがあっても、長期的にみると右肩上がりに上昇しています。

たとえば米国の代表的な指数のS&P500は、2020年に新型コロナウイルスの影響で株価が大きく下落しましたが、その後は上下を繰り返しながらも、コロナ前を上回る株価推移になっています。

市場と連動する指数を目指すインデックスファンドは、市場平均を大きく上回るリターンを得ることは期待できませんが、安定した利回りとなります。

短期間でリターンを目指す場合には、アクティブファンドや成長株投資が向いています

インデックスファンドを含め、投資信託を保有している期間は信託報酬という手数料が発生します。

インデックスファンドの信託報酬手数料は1%以下のものが多いですが、わずかな手数料の差でも長期間保有すると将来的に大きな差額になるのでしっかり確認しましょう。

インデックスファンドのおすすめ銘柄

米国株式に投資:eMAXIS Slim 米国株式(S&P500)

米国株式に投資をするならS&P500という指数に連動するファンドがおすすめで、その中でもeMAXIS Slim 米国株式(S&P500)は特に人気の銘柄です。

S&P500は米国で時価総額の大きい主要500社の株価をもとに算出される株価指数で、米国の株式市場の時価総額の約80%を占めています。

S&P500は米国への投資なので、これからも米国が成長し続けると考える人にはおすすめです。

買付時の手数料は無料で、信託報酬も年0.09372%と低コストです。

全世界株式に投資:eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 全世界株式(オール・カントリー)は、MSCIオール・カントリー・ワールド・インデックスという指数に連動するファンドです。

日本を含む先進国および新興国の47か国の大型株・中型株(約3,000銘柄)で構成されており、世界各国の市場の時価総額約85%を占めています。

全世界に分散投資できるものの米国の株式が約60%を占めているので、運用成果には米国市場の影響を大きく受けてしまいます。

買付手数料は無料で、信託報酬は年0.1144%でeMAXIS Slim 米国株式(S&P500)より少し高めです。

様々な資産に分散投資:eMAXIS Slim バランス(8資産均等型)

eMAXIS Slim バランス(8資産均等型)は、株式以外にも債券や不動産(リート)など8種類の資産に分散投資ができます。

8種類の資産は「日本株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内不動産・先進国不動産」となっており、投資割合は均等(12.5%)に8分割され、それぞれの投資対象の指数を組み合わせた合成ベンチマークに連動しています。

投資対象はそれぞれ違う値動きをするため、割安なときも割高なときもありますが、分散投資することで結果的にリターンの平準化を目指しているのです。

買付手数料は無料で、信託報酬は年0.143%です。

「不動産」や「新興国債券」などの市場規模が小さい投資対象も「先進国株式」や「先進国債券」のような市場規模が大きい投資対象と同じ割合で組まれるというデメリットがあります。

株式だけではリスクが高いので、債券や不動産にも分散投資したいという人にはおすすめです

リスク分散しよう

| 投資信託のリスク分散 | ||

| 時間分散 | 銘柄分散 | 長期投資 |

| 一度に買わず何度かに分けて購入 | 投資対象の異なる投資信託に分散 | 短期的ではなく長期的な視点で運用 |

投資において「リスク」とは、収益(リターン)の振れ幅(不確実性)のことです。

リターンの振れ幅が小さいことをリスクが低いといい、リターンの振れ幅が大きいことをリスクが高いといいます。

投資信託のリスク対応として時間分散・銘柄分散・長期投資が重要ですが、インデックスファンドはこれらのリスクに対応した特徴をもつ商品です。

インデックスファンドでは、時間分散と銘柄分散はファンドマネジャーが行ってくれるので、あとは商品を15年以上は保有することで長期投資できます。

過去のデータからインデックスファンドは15年以上保有することで、ほぼ確実にリターンが得られるとされています

投資の世界には「1つのカゴに卵を盛るな」という有名な格言があります。

1つのカゴに卵を全部入れておくと、カゴを落としたときに全て割れてしまいますが、あらかじめ複数のカゴに分けておくと、一つのカゴを落としてしまっても残りは無事です。

つまりカゴを投資先に例えると、資産を複数の投資先に分けておくことで、1つの投資先で損失が出ても他の投資先は損失を免れるということです。

これは被害を最小限に抑えるためのリスク分散の考え方です。

リスク許容度を知ろう

投資において収益がマイナスになった場合に、どの程度の損失までなら受け入れられるかの度合いを「リスク許容度」といいます。

- 年齢:若い方がリスクをとれる

- 家族構成:扶養する家族が少ない方がリスクをとれる

- 収入:収入が安定しており、高収入の方がリスクをとれる

- 資産:資産が多い方がリスクをとれる

- 投資経験:経験がある方がリスクをとれる

- 性格:慎重過ぎる性格はリスクをとりにくい

リスクをとり過ぎると生活が破綻したり、精神的に追い詰められる可能性があります。

積み立てで購入しよう

株などの価格が変動する商品を一定額で定期的に積み立てて投資する方法をドルコスト平均法といいます。

ドルコスト平均法では一定額の範囲で購入するので、価格が安いときは多く、価格が高いときには少なく購入することになり、結果的に購入価格は平均化されます。

投資するタイミングや投資額を自分で考える必要がないので、判断する手間や価格の変動に感情が左右されることがありません。

未来の価格変動を予測することはできないので、資金を一括で投資するよりも、一定額を定期的に積み立てて投資する方がリスクが低くなります

ポートフォリオを作ろう

引用元:投資の時間 投資のはじめ方

ポートフォリオとは金融商品の組み合わせのことで、上記のような円形グラフで表現されます。

保有する資産全体のリスクやリターンのバランスをみる指標となり、組み合わせや配分を変えながら、自分が目標とする運用成果を目指していきます。

投資信託には株式だけのもの、株式・債券・不動産などを組み合わせたものなど、様々な金融商品があります。

株式のみの投資信託はハイリスク・ハイリターンなので、債券などのローリスク・ローリターンの投資信託を組み合わせることで、適切なリスク・リターンのバランスを維持したポートフォリオを作成することができます。

投資を続けるための注意点

投資を始めたいと考えていても、失敗するのが不安で踏み出せない人や途中で挫折してしまう人は少なくありません。

- 価格変動に一喜一憂しない

- 「長期」「分散」「積立」が原則である

- 余剰資金を上回る投資をしない

- リスク・リターンのバランスが良い商品を選ぶ

投資信託の値段のことを「 基準価額 」といいますが、これは一定ではなく上下します。

投資信託は「長期」「分散」「積立」することで、結果的にリターンを得るものなので、基準価額の上がり下がりで一喜一憂してはいけません。

私は楽天証券で投資信託を購入しており、基準価額のお知らせメールが毎日届きますが、あえて見ないようにしています

日々の生活費や使う予定のあるお金以外を余剰資金といいますが、投資は余剰資金から行うことが必要です。

余剰資金を超えた投資は、生活の破綻をきたす恐れがあります。

またリターンばかりを追求すると、ハイリスク・ハイリターンな商品を選んでしまうので、まずは堅実に損失を出さないことを目標にバランスが良い投資を目指しましょう。

50代独身女性にインデックス投資をおすすめする理由

投資で利益を得るには、早い時期から始めて時間を味方につけたほうが有利なので、50代の人は「今から始めるのは遅いかな」と考えるかもしれません。

たしかに若い世代よりも50代は運用期間が短くなるデメリットがありますが、多くの投資資金を用意しやすいメリットがあります。

元本の大きさは複利の効果に強く影響するので、元本が大きいと資産が増えるパワーが増大します。

複利とは「元本+運用で得た利益」に利益がつくことをいい、利益が利益を生むため、運用期間が長くなるほど発生する利益は大きくなります

インデックスファンドはローリスク・ローリターンで、15年以上保有するとほぼ確実にリターンが得られるため、安心して始めることができます。

退職前に投資経験を積むことで、退職金の資産運用に活かせるというメリットもあります。

そしてネット証券を利用すれば、パソコンやスマホで手続きができるので、人と対面する気疲れや店舗に出向く労力と時間の無駄がありません。

ゆらぎ期の50代にとって、ストレスや体力の消耗が少なく投資ができることは、意外と重要な要素です。

まとめ

定年が近づくなかで、老後資金に不安を感じている50代の独身女性は多いでしょう。

お金があると生き方の選択肢が増え、将来の安心感にもつながります。

実質賃金が下がり続けるなかで、現金や預貯金だけでの資産形成は難しいため、投資によりお金を増やしていくことが必要です。

初心者でも始めやすい投資信託は、時間をかけて運用することで高確率なリターンが期待できるため、老後の資金形成に適しています。

投資である以上は元本割れのリスクがありますが、投資信託は「長期・積立・分散」投資によりリスク対応できます。

まずはネット証券で、ローリスク・ローリターンなインデックス投資から始めてみましょう

数あるインデックスファンドの中でも、eMAXIS Slim 米国株式(S&P500)とeMAXIS Slim 全世界株式(オール・カントリー)は人気が高く実績がある銘柄なので、初心者や銘柄選びに迷ったときにはおすすめです。

投資を始めるのは50代からでもけっして遅くありませんので、迷っている時間を少しでも早く投資信託を運用する時間に回していきましょう。

最後まで読んでいただき、ありがとうございました!

コメント